O último trimestre das Big Tech

por Miguel Magalhães (Texto) | 8 de Novembro, 2023

Uma análise aos resultados apresentados recentemente por parte da Apple, Amazon, Alphabet, Microsoft e Meta sugere que, num contexto económico desfavorável, têm razões para estar satisfeitas.

A apresentação de resultados é um momento importante para qualquer empresa cotada em Bolsa. Depois de semanas de estimativas de analistas, é o momento da verdade para demonstrar a saúde da empresa, as perspetivas para o futuro e como se comparam com as rivais durante o mesmo período financeiro.

2023 foi marcado por uma série de despedimentos nas principais empresas tecnológicas, em muito motivados pela deterioração da situação económica no Ocidente, não só com a subida da taxa de inflação e das taxas de juro, mas também com a guerra entre a Rússia e a Ucrânia. Por outro lado, houve também algumas empresas que cresceram acima das suas possibilidades durante a pandemia e que este ano se viram na obrigação de equilibrar as contas e de abdicar de pessoas na sua estrutura.

Nas últimas duas semanas, as Big Tech – Apple, Amazon, Microsoft, Alphabet e Meta – comunicaram os principais indicadores financeiros do seu trimestre mais recente. Apesar de serem apenas cinco empresas, a sua atuação influencia o resto da indústria e dá também um sinal aos mercados do que esperar para os próximos meses. Por isso, comparámos como se saíram e quais os principais eventos a destacar.

Nota importante: estas empresas têm anos fiscais diferentes, por isso, aquilo que para o leitor poderá ser o terceiro trimestre (Q3), para algumas empresas poderá ser o quarto trimestre ou mesmo o primeiro trimestre de 2024. Identificaremos essas situações onde se aplicarem.

APPLE

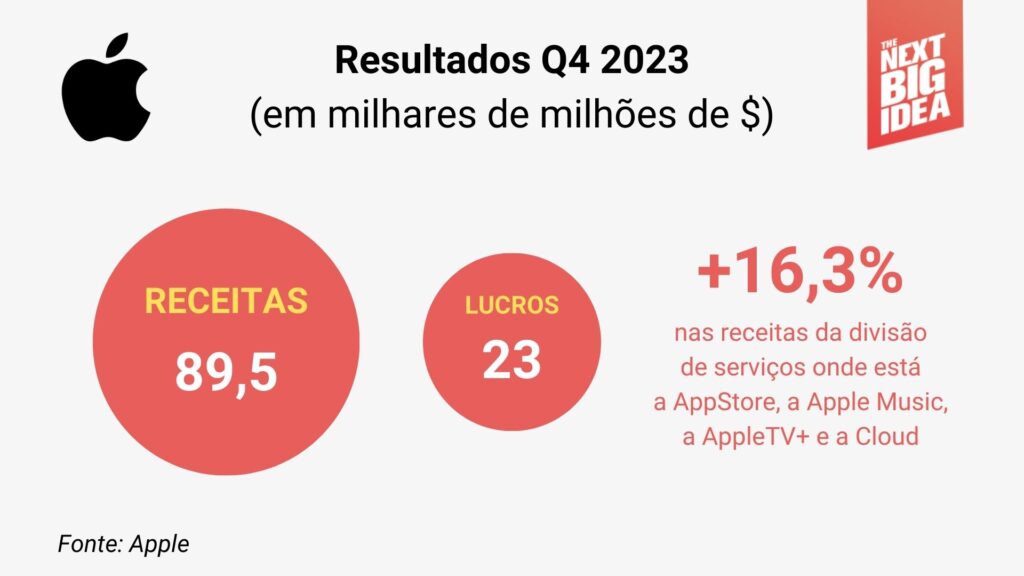

Espera-se sempre algo de positivo vindo da empresa mais valiosa do mundo, atualmente com uma capitalização de 2,8 biliões (ou trillion) de dólares. No entanto, na apresentação de resultados para o seu quarto trimestre, a empresa da maçã apresentou uma descida de 1% das receitas face ao mesmo período de 2022, para um total de 89,5 mil milhões de dólares.

Apesar de poder ser um número alarmante para alguns analistas, este trimestre não costuma ser o mais importante para a Apple. Como os novos iPhone e Wearables costumam ser apresentados num evento em setembro, as suas vendas só têm impacto no próximo trimestre, que também inclui o Natal. Mesmo assim, a Apple apresentou um aumento nos lucros de 10,8% para 23 mil milhões de dólares, mostrando capacidade de fazer uma melhor gestão dos seus custos de produção.

Olhando para o negócio:

- As vendas da produtora do iPhone aumentaram ligeiramente nos EUA para 40,1 mil milhões de dólares, mas diminuíram a nível internacional, nomeadamente na Europa e na China. No Velho Continente, o fenómeno pode ser explicado por uma situação económica mais desafiante que tem impacto na procura pelos seus produtos. Na China, a Apple tem problemas mais sérios a resolver na própria relação comercial com o mercado, tanto da vertente da produção dos seus produtos como da sua disponibilização face a outras marcas chinesas.

- Uma subida de 2,7% nas vendas do iPhone (maioritariamente do 14 e derivados) para 43 mil milhões de dólares.

- Um crescimento muito animador de 16,3% no segmento dos serviços – Cloud, AppStore, Apple Music, Apple TV+ – que agora representa 22,3 mil milhões de dólares em vendas (7x as receitas de todo o Spotify para este trimestre para se por em perspetiva).

- Uma descida muito significativa nas receitas dos Macs de 33,8%, da qual a empresa espera recuperar depois de ter apresentado novos modelos no final de outubro.

- Menos iPads a serem vendidos, mais precisamente menos 10.2%.

- Uma redução de 3,4% no segmento dos wearables, sendo que nos relatórios financeiros a Apple não especificou os números para AirPods e Apple Watch.

Relatório Q4 2023 da Apple aqui

AMAZON

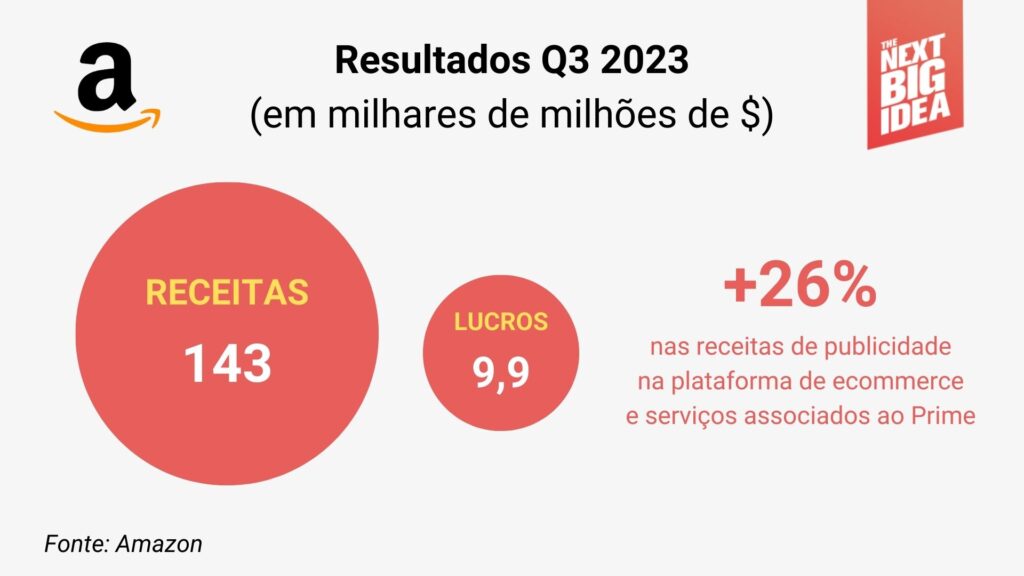

Tal como a Apple, este não é o mês predileto da gigante do ecommerce, com o Natal e a Black Friday a terem um impacto só no trimestre seguinte. Contudo, isso não impediu a Amazon de apresentar resultados bastante positivos com uma subida de 11% nas receitas face ao Q3 de 2022 para 143 mil milhões de dólares. Num único trimestre, a Amazon foi capaz de gerar mais de metade do PIB português em 2022.

Além disto, viu os seus lucros crescer 241,3% para 9,9 mil milhões de dólares. Com uma operação ainda muito assente no ecommerce, as margens da empresa são muito mais baixas quando comparamos com uma Apple que, apesar de vender menos, consegue uma margem de lucro bastante superior.

Olhando para o negócio:

- As vendas da Amazon nos EUA subiram 11% e 16% no resto do mundo, mostrando que a Big Tech teve de uma forma geral um trimestre muito positivo.

- O segmento de ecommerce cresceu 6% e representou 57 mil milhões de dólares em vendas.

- A subscrição Amazon Prime cresceu 13% para 10 mil milhões de dólares este trimestre, um sinal de confiança para a aposta que a empresa têm feito em serviços complementares como a Prime Video e a Amazon Music e, claro, nos benefícios de compra e entrega já associados ao produto. A receita da Amazon com este serviço já é superior à da Netflix (por trimestre).

- A Amazon está oficialmente a tornar-se também uma empresa de publicidade. As receitas associadas a este segmento (investimentos de promoção feitos na sua plataforma de ecommerce ou nos serviços associados ao Prime) subiram 26% no Q3 para um total de 12 mil milhões de dólares.

- Na guerra pela predominância na inteligência artificial, é interessante analisar o posicionamento da AWS, como o principal fornecedor de serviços cloud no mundo inteiro. Este trimestre as vendas da AWS cresceram 12% para 23,1 mil milhões de dólares e tem estado a fazer um investimento cada vez maior em serviços como o Amazon Bedrock e na integração de modelos de IA como o da Anthropic e da Meta. 2024 deverá dar mais certezas sobre quem poderá ter a vantagem.

- Em 2023, a Amazon despediu cerca de 30 mil pessoas no mundo inteiro.

ALPHABET

Em 2023, pela primeira vez em muito tempo, sentiu-se que o domínio da Google na pesquisa podia estar em perigo. O aparecimento e rápida popularidade do ChatGPT, em conjunto com a integração das suas funcionalidades com o Bing (motor de pesquisa da Microsoft) fizeram-nos pensar se não podíamos estar a assistir ao início de uma mudança importante. Para já, isso não parece estar a acontecer — e a Alphabet tem razões para estar satisfeita.

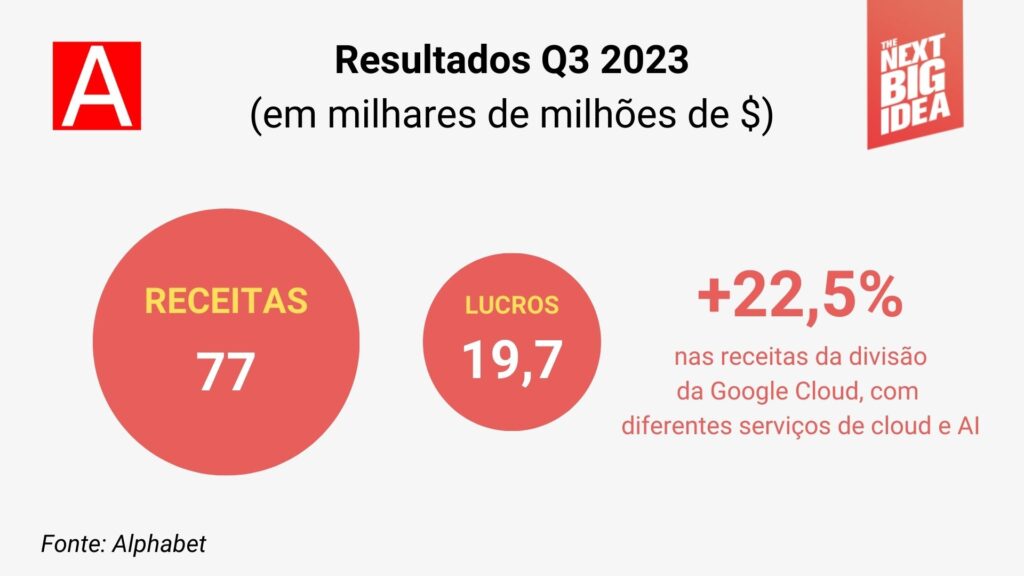

As receitas no Q3 de 2023 ascenderam aos 77 mil milhões de dólares, uma subida de 11% face ao mesmo período de 2022 e os lucros tiveram uma subida de 41,5% para 19,7 milhões de dólares. O motor de pesquisa (e a sua publicidade) representou este trimeste 57% de toda a receita da Alphabet, mas há outros setores que merecem um olhar mais atento. A Alphabet define o seu negócio em 3 principais segmentos: os Serviços (Search, YouTube, Android, Chrome, Google Play, Google Maps), Google Cloud (serviços Cloud, Google Workspace, Gmail) e Outras Apostas (ligadas a tecnologia na Saúde e serviços de Internet).

Olhando para o negócio:

- De uma forma geral, a Alphabet cresceu em todas as regiões do globo – 9% nos EUA, 17% na EMEA (Europa, Médio Oriente e Ásia) e 14% na APAC (Ásia-Pacífico). A empresa não discrimina os resultados por continente.

- As receitas de publicidade da Google Search subiram 11,3% para 44 mil milhões de dólares. As receitas do YouTube neste Q3 subiram para 8 mil milhões de dólares (+12,5%). No relatório publicado, a empresa não especificou receitas para serviços como o Android ou o Google Play, importantes para medir aquilo que é a presença da empresa por exemplo no setor de smartphones ou tablets.

- Neste trimestre, havia um interesse redobrado na performance da Google Cloud na onda de maior procura por integrações de IA. O segmento cresceu 22,5% face ao mesmo período de 2022 para um total de 8,4 mil milhões de dólares, mas deixou alguns analistas preocupados por ser um crescimento inferior ao do trimestre anterior de cerca de 28%. Com o lançamento do Bard e com uma série de integrações nos seus serviços através da Deepmind, vai ser curioso perceber o impacto económico do equilíbrio que a Alphabet consiga encontrar entre os seus produtos IA.

- Em 2023, a Alphabet despediu 12 mil pessoas no mundo inteiro.

Relatório Q3 2023 da Alphabet aqui

Newsletter Next

Subscreva para todas as semanas receber as principais histórias do mundo da inovação e case studies diretamente no seu e-mail

MICROSOFT

Grande parte do entusiasmo à volta da tecnológica em 2023 deveu-se às sucessivas integrações com aplicações da OpenAI, empresa com a qual estabeleceu uma parceria de longo-prazo e onde se comprometeu a investir cerca de 10 mil milhões de dólares. Do Bing aos produtos Office, todos passaram a beneficiar da IA generativa, que promete simplificar o trabalho de milhões de pessoas. Contudo, há mundo na Microsoft para além da OpenAI.

O trimestre mais recente da Big Tech foi o primeiro do ano fiscal de 2024. As receitas tiveram um crescimento significativo de 12,8% face ao Q1 de 2023 para 56,5 mil milhões de dólares e os lucros subiram 27%, ascendendo aos 22,3 mil milhões de dólares. Por detrás destes números, estão diversas áreas de negócio como o Office 365, a Xbox, o Azure, o LinkedIn e o Windows.

Olhando para o negócio:

- Na demonstração de resultados, a Microsoft divide os seus serviços em três principais áreas: “Productivity and Business Processes” para todos os produtos Office, o LinkedIn e produtos Dynamics; “Intelligent Cloud” com os serviços cloud da Azure, com serviços de servidor do Windows e SQL e ainda ainda por serviços de suporte a outras empresas; “More Personal Computing”, que contém as receitas do Windows, de Gaming, de publicidade com pesquisa e conteúdos e ainda o segmento de dispositivos Windows.

- Em “Productivity and Business Processes”, as receitas cresceram 13% no período homólogo para 18,6 mil milhões de dólares, graças a uma subida de 18% nas vendas do Office 365, a um aumento no número de subscritores Microsoft 365 para 77 milhões e ainda a um crescimento de 8% na receita do LinkedIn e de 28% no serviço Dynamics 365.

- Em ”Intelligent Cloud”, as receitas foram de 24 mil milhões de dólares (+19% face a 2022) com a subida da procura de serviços como o Azure (+29% de receitas), nomeadamente com muitas empresas a recorrerem aos seus serviços de cloud e IA para desenvolver novas plataformas e tecnologias. Para já, a Microsoft parece disputar a hegemonia desta área com a Amazon, com a Alphabet à espreita.

- Em “More Personal Computing”, as receitas chegaram aos 13,7 mil milhões de dólares na Q1 2024 (+3% face a 2023). A subida ligeira pode ser explicada por dois eventos: por um lado, o aumento de 5% nas receitas do Windows, de 9% na área de Gaming, através dos produtos Xbox e de 5% em publicidade via search e conteúdo; por outro, a queda de 22% nas receitas de produtos como tablets, PCs, entre outros. Nos próximos trimestres, será interessante ver o impacto da aquisição da Activision Blizzard por 69 mil milhões de dólares no desempenho desta divisão.

Relatório Q1 2024 da Microsoft aqui

META

As pessoas que no início do ano preconizaram o fim do modelo de negócio da empresa de Mark Zuckerberg podem ter feito uma conclusão precipitada. Mas não faltavam argumentos a seu favor. Nos últimos anos, o grupo responsável por Facebook, Instagram e WhatsApp não tem tido a melhor reputação junto da opinião pública, com o papel em casos como a Cambridge Analytica ou na forma como escondeu os efeitos nocivos do design aditivo das suas aplicações.

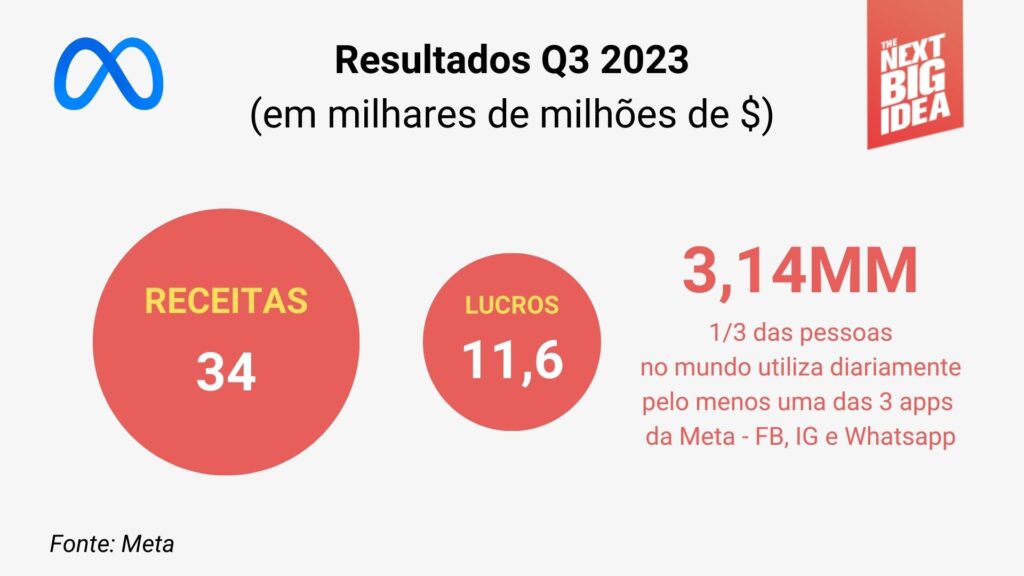

A juntar a isto, as novas definições de privacidade dos produtos Apple (que prejudicaram a rentabilidade dos modelos de publicidade das redes sociais) e uma aposta “aparentemente” inglória num metaverso onde ninguém queria passar tempo não ajudavam a pintar uma imagem muito boa do futuro da Meta. No entanto, os números deste trimestre contam uma história diferente. Receitas de 34 mil milhões de dólares (+23% face ao mesmo período de 2022) e lucros de 11,6 mil milhões de dólares (+164%) são duas razões para Zuck estar feliz.

Olhando para o negócio:

- A Meta apresenta duas áreas de negócio distintas: a “Family of Apps” com Facebook, Instagram e WhatsApp, e a “Reality Labs”, com toda a área de metaverso e Inteligência Artificial.

- De acordo com dados da empresa, cerca de 3,14 mil milhões de pessoas, ou seja, mais de um terço do mundo, utiliza pelo menos uma das aplicações da Meta diariamente. É um crescimento de 7% face ao mesmo período em 2022. No entanto, a Meta não discrimina dados por rede social (apenas o número de utilizadores do Facebook) — por isso, não temos dados sobre o número de utilizadores do Instagram e WhatsApp, nem o que representa cada rede social em termos de receita de publicidade.

- Com o X (ex-Twitter) de Musk a passar por um período mais complicado, neste segmento as atenções da Meta deverão estar para o TikTok e para a sua dona ByteDance, que rapidamente de está a aproximar dos seus níveis de rentabilidade.

- A divisão Reality Labs voltou a perder bastante dinheiro, cerca de 3,7 mil milhões de dólares no trimestre mais recente. Esta área da Meta é maioritariamente um investimento a longo-prazo que dá ainda apenas receitas residuais, mas que tem mostrado algum progresso, seja na vertente de realidade aumentada (como se viu numa entrevista recente de Zuckerberg ao podcast de Lex Friedman), seja na vertente de IA (com os elogios feitos ao modelo mais recente da empresa, o Llama 2). Outro produto do qual poderemos ter novidades no próximo trimestre será os óculos inteligentes desenvolvidos em conjunto com a Ray-Ban.

- Atualmente, a Meta tem menos 24% pessoas do que tinha em 2022, depois de uma onda de despedimentos que acabou com algumas equipas dentro da empresa.

Relatório do Q3 2023 da Meta aqui